En 2026, la prévoyance collective s'impose comme un pilier essentiel de la protection sociale en entreprise. Face à l'allongement des carrières, à l'augmentation des arrêts maladie et aux risques de perte d'autonomie, mettre en place un contrat prévoyance collective n'est plus seulement une obligation légale pour certaines branches : c'est aussi un levier de performance et d'attractivité.

Pourtant, nombreux sont les dirigeants qui s'interrogent : quelles garanties choisir ? Combien coûte réellement un régime de prévoyance ? Comment respecter les obligations de ma convention collective tout en maîtrisant les coûts ? Chez Abela Assurances, nous avons accompagné plus de 3 000 entreprises depuis 30 ans dans le choix et la gestion de leur assurance prévoyance collective. Ce guide vous livre les clés pour comprendre, comparer et mettre en œuvre une protection sociale complémentaire efficace et adaptée à vos besoins.

1. Qu'est-ce qu'un contrat prévoyance collective ?

Définition

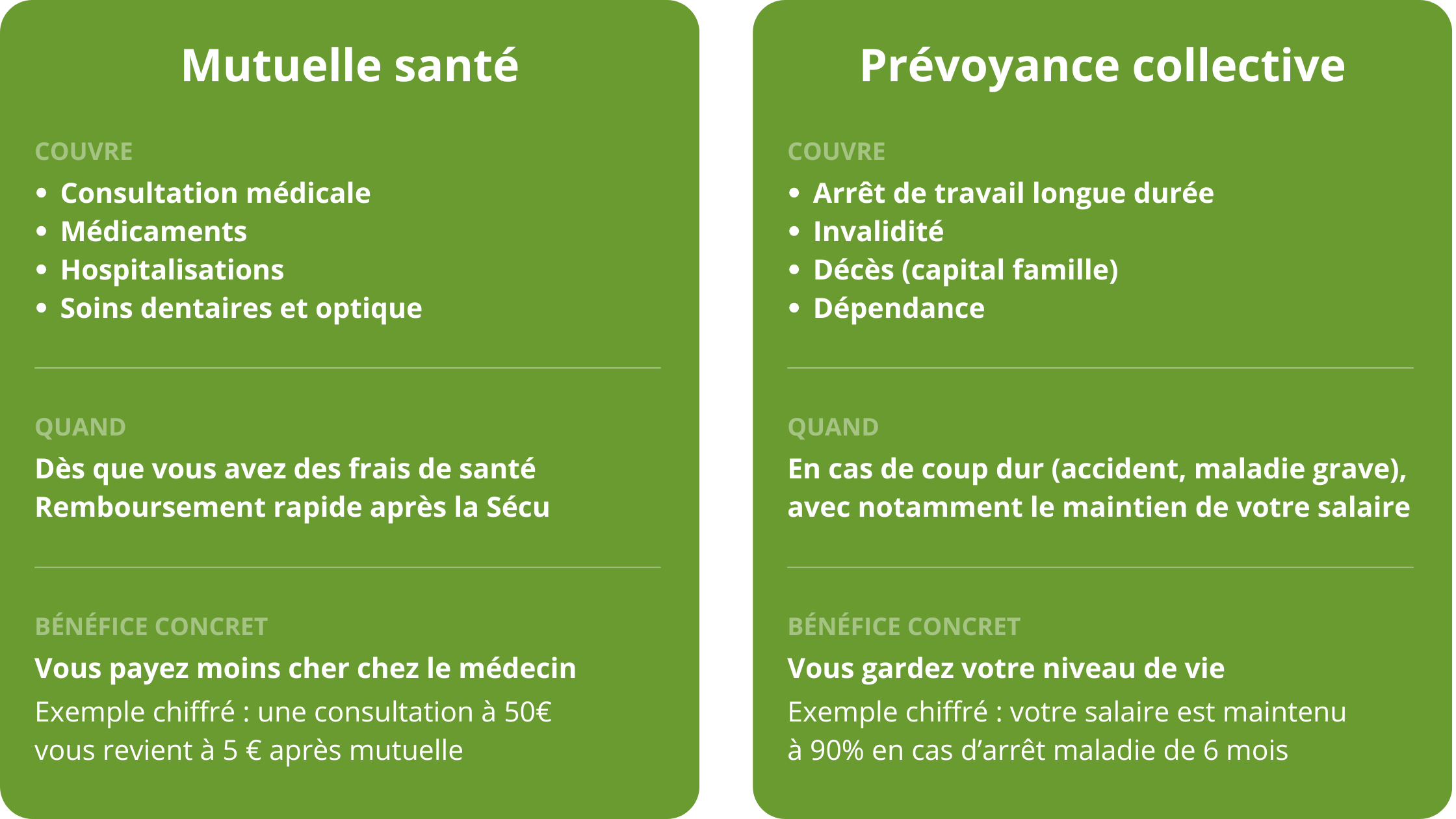

Le contrat prévoyance collective est une assurance souscrite par l'entreprise au profit de ses salariés. Contrairement à la mutuelle santé qui rembourse les frais médicaux, la prévoyance entreprise intervient pour compenser la perte de revenus ou protéger les proches en cas d'aléas graves :

- Décès : versement d'un capital ou d'une rente aux ayants droit (conjoint, enfants)

- Invalidité : complément de revenus en cas de perte totale ou partielle de la capacité de travail

- Incapacité temporaire : maintien du salaire lors d'un arrêt de travail prolongé

- Dépendance : prise en charge financière en cas de perte d'autonomie

Différence avec la mutuelle collective

La mutuelle couvre les dépenses de santé (consultations, médicaments, hospitalisations). Le régime de prévoyance, lui, protège contre les risques lourds affectant les revenus ou la situation familiale. Les deux dispositifs sont complémentaires et souvent gérés séparément.

2. Pourquoi mettre en place un régime de prévoyance collective ?

Avantages pour l'employeur

- Attractivité et fidélisation des talents : 73% des salariés considèrent la prévoyance comme un critère important dans leur choix d'employeur. Un contrat collectif solide renforce votre marque employeur et réduit le turnover.

- Exonérations fiscales et sociales avantageuses : Les cotisations patronales bénéficient d'exonérations de charges sociales dans la limite de 6% du PASS (Plafond Annuel de la Sécurité Sociale) + 1,5% de la rémunération brute du salarié, avec un plafond global de 12% du PASS. En 2026, cela représente jusqu'à 5 767€ d'exonération par an et par salarié. Un avantage financier non négligeable pour maîtriser vos coûts.

- Conformité légale : De nombreuses conventions collectives imposent la souscription d'un contrat prévoyance collective. Ne pas respecter cette obligation expose l'entreprise à des sanctions et à des contentieux prud'homaux.

Avantages pour les salariés

- Sécurité financière renforcée : La Sécurité sociale verse en moyenne 50% du salaire en cas d'arrêt maladie. Avec une bonne prévoyance entreprise, ce taux grimpe à 80-90%, préservant ainsi le niveau de vie du salarié et de sa famille.

- Couverture étendue : Au-delà des indemnités journalières, les garanties collectives incluent souvent une rente éducation pour les enfants, une rente de conjoint, ou encore une aide au retour à l'emploi après invalidité.

- Cotisations avantageuses : Les cotisations salariales sont déductibles du revenu imposable, réduisant l'impôt sur le revenu. De plus, le caractère collectif permet d'obtenir des tarifs plus avantageux qu'en souscription individuelle.

3. Cadre légal et obligations en 2026

Obligations légales

La prévoyance collective n'est pas obligatoire pour toutes les entreprises, sauf dans deux cas :

- Votre convention collective l'impose : Syntec, BTP, métallurgie, commerce, transport… De nombreux secteurs prévoient un socle minimal de garanties collectives à mettre en place.

- Un accord d'entreprise ou un référendum a été adopté : Si votre entreprise a décidé volontairement d'instaurer un régime, celui-ci devient obligatoire pour les salariés concernés.

Important : en 2026, le statut de cadre implique automatiquement la souscription à une garantie décès minimale (comprise dans les 1,50% du PASS). Cette obligation légale, prévue par l'article 7 de la convention collective nationale de retraite et de prévoyance des cadres, s'applique à toutes les entreprises employant des cadres.

Conventions collectives et accords de branche

Vérifiez impérativement les exigences de votre branche professionnelle. Certaines imposent des niveaux de garanties précis, des organismes recommandés, ou des modalités de financement (répartition employeur/salarié). Chez Abela, nous analysons votre convention collective pour vous garantir une conformité totale.

Régime fiscal et social avantageux

- Côté employeur : Exonération de charges sociales sous plafonds réglementaires + déductibilité fiscale des cotisations.

- Côté salarié : Déduction fiscale des cotisations salariales sur le revenu imposable, avec un impact direct sur l'impôt.

4. Comment choisir votre contrat prévoyance collective ?

Les critères essentiels de sélection

1. Les garanties proposées

Vérifiez la nature et l'étendue des couvertures :

- Décès : Capital versé (en nombre de fois le salaire annuel brut) + rente de conjoint + rente éducation

- Invalidité permanente : Rente mensuelle en fonction du taux d'invalidité (IPT, IPP)

- Incapacité temporaire : Indemnités journalières complémentaires dès le 1er jour ou après franchise

- Garanties optionnelles : Dépendance, maintien de salaire étendu, assistance (aide à domicile, soutien psychologique)

2. Le niveau de cotisation et la répartition

Le coût varie généralement entre 0,80% et 2,50% de la masse salariale, selon l'étendue des garanties. La répartition employeur/salarié est souvent fixée par la convention collective (exemple : 60% employeur / 40% salarié).

3. La flexibilité du contrat

Privilégiez un contrat collectif modulable, qui pourra évoluer avec la croissance de votre entreprise (nouveaux salariés, changement de statut, extension de garanties).

4. La solidité de l'assureur

Renseignez-vous sur :

- La notation financière de l'assureur (solidité)

- La qualité du service client (gestion des sinistres, délais de versement)

- Les avis des entreprises clientes

L'importance de comparer avec un courtier expert

Face à la complexité des offres (AXA, Generali, Malakoff Humanis, AG2R La Mondiale, Swiss Life…), faire appel à votre courtier en assurances vous permet de :

- Gagner du temps : nous analysons pour vous les propositions et négocions les tarifs

- Bénéficier d'une expertise métier : avec 30 ans d'expérience et 3 000 entreprises accompagnées, nous connaissons les pièges à éviter et les garanties réellement utiles

- Obtenir un comparatif personnalisé en 48h : nous vous présentons 3 à 5 offres adaptées à votre secteur, votre effectif et votre budget

L'accompagnement Abela pour votre contrat prévoyance collective

Chez Abela Assurances, nous ne nous contentons pas de comparer : nous vous conseillons.

- Audit gratuit de votre situation actuelle (convention collective, besoins des salariés)

- Comparatif de +30 assureurs pour dénicher l'offre la plus compétitive

- Accompagnement dans la mise en place : communication salariés, gestion administrative

- Suivi annuel : optimisation des garanties et renégociation si nécessaire

5. Combien coûte un contrat prévoyance collective en 2026 ?

Le coût d'une assurance prévoyance collective varie en fonction de plusieurs facteurs : effectif, secteur d'activité, âge moyen des salariés, et niveau de garanties choisi. Voici des fourchettes indicatives pour vous aider à budgétiser :

Exemples de tarifs selon la taille de l'entreprise

TPE de 5 salariés (secteur tertiaire, âge moyen 35 ans)

- Garanties minimales (décès + IPT) : 40 à 60€/mois par salarié

- Garanties renforcées (décès + IPT + IJ + rente éducation) : 80 à 120€/mois par salarié

Coût annuel entreprise (si 60% à charge de l'employeur) : 1 400 à 4 300€

PME de 30 salariés (BTP, âge moyen 40 ans)

- Garanties conventionnelles obligatoires : 100 à 150€/mois par salarié

- Garanties étendues avec maintien de salaire : 180 à 220€/mois par salarié

Coût annuel entreprise (si 60% à charge de l'employeur) : 21 600 à 47 500€

ETI de 150 salariés (services, âge moyen 38 ans)

- Régime de prévoyance standard : 70 à 100€/mois par salarié (effet de mutualisation)

- Garanties haut de gamme : 120 à 160€/mois par salarié

Coût annuel entreprise (si 60% à charge de l'employeur) : 75 600 à 172 800€

Bon à savoir : Les exonérations fiscales et sociales réduisent le coût réel pour l'entreprise de 20 à 30% selon votre situation. Nos experts Abela calculent avec vous le coût net de votre contrat collectif.

6. Mise en œuvre et gestion du régime de prévoyance

Les étapes clés pour réussir le déploiement

1. Diagnostic initial

Évaluez les besoins de vos salariés (enquête interne, consultation du CSE) et vérifiez les obligations de votre convention collective.

2. Consultation des représentants du personnel

Si votre entreprise dispose d'un CSE ou de délégués syndicaux, leur avis peut être recueilli avant la mise en place du contrat.

3. Sélection de l'assureur et signature

Après comparaison des offres (c'est là que nous intervenons chez Abela), signez le contrat et établissez une notice d'information claire pour les salariés.

4. Communication auprès des salariés

Organisez une réunion ou diffusez un document explicatif détaillant les garanties, les modalités de cotisation, et les démarches en cas de sinistre.

5. Gestion administrative continue

Intégrez les cotisations dans la DSN (Déclaration Sociale Nominative), actualisez le contrat en cas d'évolution (nouveaux salariés, modification de la convention), et assurez un suivi des sinistres.

Gestion simplifiée avec un courtier

Abela prend en charge la gestion administrative de votre contrat prévoyance collective : mise à jour des effectifs, accompagnement en cas de sinistre, renégociation tarifaire annuelle. Vous vous concentrez sur votre cœur de métier, nous gérons votre protection sociale.

7. Exemples concrets et retours d'expérience

| CAS N°1 PME BTP | CAS N°2 Start-up Tech | CAS N°3 TPE Comptable | |

|---|---|---|---|

| Effectif | 50 salariés | 20 salariés | 8 salariés |

| Secteur | BTP (Isère) | Tech / Numérique | Cabinet comptable |

| Contexte | Mise en conformité avec la CCN BTP (prévoyance obligatoire) | Aucune obligation légale, mais besoin d'attirer des talents qualifiés | Protéger l'équipe tout en maîtrisant le budget |

| Solution Abela | • Décès : 3x salaire annuel • IPT • Maintien salaire 90 % dès J+8 | • Décès : 5x salaire annuel • Rente éducation jusqu'à 26 ans • Invalidité maintien 100 % • Contrat facultatif | • Garanties essentielles (décès + IPT) • Répartition 50/50 employeur-salarié |

| Résultats | ✓ −15 % absentéisme ✓ −20 % turnover ✓ 110 €/mois/salarié (vs 140 € avant) | ✓ Recrutement facilité ✓ Marque employeur renforcée ✓ 95 % d'adhésion (volontaire) | ✓ 55 €/mois/salarié (27,50 € entreprise) ✓ Budget préservé ✓ Protection complète |

8. Les 6 erreurs à éviter avec votre contrat prévoyance collective

1. Négliger les obligations légales

Ne pas souscrire de régime de prévoyance alors que votre convention collective l'impose expose l'entreprise à des sanctions financières et à des recours prud'homaux. Vérifiez dès aujourd'hui votre situation.

2. Choisir uniquement sur le prix

Un contrat collectif peu cher avec des garanties insuffisantes (franchises longues, plafonds bas, exclusions nombreuses) ne protège pas vraiment vos salariés. Privilégiez le rapport garanties/prix.

3. Oublier de communiquer auprès des salariés

57% des salariés ne connaissent pas précisément leurs droits en matière de prévoyance (étude 2025). Résultat : sous-utilisation des garanties et sentiment de ne pas être protégé. Organisez des sessions d'information claires.

4. Ne pas actualiser le contrat régulièrement

Votre entreprise évolue : nouveaux profils de salariés, changements de convention collective, inflation… Révisez votre contrat prévoyance collective tous les 2-3 ans pour rester compétitif et conforme.

5. Sous-estimer l'importance de la garantie maintien de salaire

Un arrêt maladie de plusieurs mois peut mettre un salarié en difficulté financière. La garantie maintien de salaire (ou IJ complémentaires) est essentielle pour préserver la motivation et la sérénité de vos équipes.

6. Négliger l'accompagnement en cas de sinistre

Un bon contrat collectif ne vaut que par la qualité du service en cas de besoin. Assurez-vous que votre assureur (ou votre courtier) accompagne réellement les salariés dans leurs démarches : constitution du dossier, suivi du versement des prestations, recours si nécessaire.

9. FAQ – Vos questions sur le contrat prévoyance collective

- Effectif et pyramide des âges de l'entreprise

- Secteur d'activité (risques associés)

- Niveau de garanties choisi (décès seul, ou décès + invalidité + IJ)

- Sinistralité passée (pour les contrats en renouvellement)

En moyenne, comptez 0,80 % à 2,50 % de la masse salariale annuelle. Nos experts Abela vous fournissent un chiffrage précis en 48h.

Conclusion

Le contrat prévoyance collective est bien plus qu'une obligation légale ou un poste de dépenses : c'est un investissement dans le bien-être de vos salariés et la performance de votre entreprise. En 2026, avec l'évolution des risques professionnels et l'allongement des carrières, protéger vos équipes devient un enjeu stratégique majeur.

Que vous soyez une TPE de 5 salariés ou une PME de 100 personnes, il existe une solution de prévoyance entreprise adaptée à votre secteur, votre budget et vos contraintes. L'essentiel est de ne pas choisir à la légère : comparez, analysez, et faites-vous accompagner par un expert.

Chez Abela Assurances, nous mettons nos 30 ans d'expérience et notre connaissance de 3 000 entreprises clientes à votre service. Audit gratuit, comparatif en 48h, accompagnement dans la durée : découvrez nos contrats collectifs et offrez à vos salariés la protection sociale complémentaire qu'ils méritent.